De nombreuses études ont exploré les liens qu’entretiennent la politique monétaire, le crédit hypothécaire, les prix du logement et l’instabilité financière, mais elles ne sont pas encore parvenues à en décrire les interactions exactes. Beaucoup ont suggéré que les banques centrales avaient maintenu leurs taux directeurs « trop longtemps trop bas » au début des années deux mille et qu’elles auraient ainsi alimenté les bulles immobilières à l’origine de la crise financière mondiale. La violence de la Grande Récession a ensuite amené les banques centrales à ramener leurs taux directeurs au plus proche de zéro pour restaurer le plein emploi, mais beaucoup ont alors craint que le maintien de conditions monétaires exceptionnellement accommodantes n’alimente de nouvelles bulles, peut-être sur d’autres marchés que les marchés immobiliers. Certains ont alors préconisé de resserrer rapidement la politique monétaire pour éviter que l’économie mondiale ne connaisse une nouvelle crise financière, mais un tel resserrement monétaire risque de freiner la reprise de l’activité. Comme beaucoup de banques centrales, la Banque de Suède a ramené ses taux directeurs à zéro, mais face à l’endettement des ménages et aux pressions spéculatives sur les marchés immobiliers, elle a relevé ses taux d’intérêt à partir du milieu de l’année 2010 ; ce faisant, elle a fait basculer l’économie suédoise dans la déflation, l’amenant finalement à réduire de nouveau ses taux directeurs pour les ramener à zéro fin 2014.

Afin d’éclaircir plus finement cet arbitrage entre stabilisation macroéconomique et stabilisation financière, Òscar Jordà, Moritz Schularick et Alan Taylor (2014b) ont analysé le rôle que jouent les taux d’intérêt et le crédit dans le cycle de booms et d’effondrements des prix immobiliers en utilisant les données couvrant 140 années d’histoire économique moderne, en l'occurrence la période 1870-2012, pour 14 économies avancées. Ils ont utilisé et complété les résultats de leur précédente étude pour décrire les tendances de long terme que connaissent le crédit hypothécaire, l’accession à la propriété et les prix immobiliers. Le fort essor du ratio dette privée sur PIB que l’on a pu observer dans plusieurs pays occidentaux dans la seconde moitié du vingtième siècle s’explique principalement par la forte hausse de la dette hypothécaire. Le prêt immobilier s’est en effet fortement développé tout au long du vingtième siècle : le crédit hypothécaire représentait en moyenne 70 % du PIB en 2010, contre environ 20 % un siècle plus tôt. Il représente aujourd’hui les deux tiers des bilans des banques, contre un tiers au début du vingtième siècle. En conséquence, le transfert de l’épargne des ménages à destination du marché hypothécaire est devenu la principale activité des banques. Bref, nous sommes bien loin de la vision que présentent les manuels, en l’occurrence celle de banques finançant l’accumulation du capital productif.

Le développement du crédit hypothécaire a très certainement facilité l’accession à la propriété tout en renchérissant le prix de l’immobilier. Les prix des logements sont restés stables en 1870 et le milieu du vingtième siècle, puis ils ont graduellement augmenté. Au cours de l’histoire, il y a eu d’amples fluctuations du ratio prix immobiliers sur revenu. Les périodes de hausses prononcées furent souvent suivies par d’abruptes corrections. Il y a une forte hétérogénéité dans le comportement des prix immobiliers entre des pays pourtant similaires et aux performances de croissance semblables à long terme. Les prix immobiliers ont augmenté plus rapidement que le revenu en Australie ; ils ont augmenté moins rapidement que le revenu en Belgique, en Suède, en Allemagne et aux Etats-Unis ; les prix immobiliers ont augmenté au même rythme que le revenu au Canada, au Royaume-Uni, au Japon et en France.

Ensuite, Jordà et ses coauteurs constatent qu’au cours de l’histoire le maintien de conditions monétaires laxistes fut étroitement associé à un boom du prêt hypothécaire et des prix immobiliers. Les auteurs utilisent comme expérience naturelle les variations des conditions monétaires qui trouvent leur origine dans les conditions macroéconomiques. Ils prennent en compte le fait que les régimes de change fixes entraînent une variation exogène des conditions monétaires. En effet, lorsqu’un pays ancre sa monnaie à celle d’un autre pays, la politique monétaire du premier est influencée par celle du second au point de l’amener à adopter des mesures inadaptées au regard des conditions domestiques : c’est le fameux « trilemme » en finance internationale. C’est d’une certaine manière le cas de la zone euro : puisque celle-ci se caractérise par une politique monétaire unique pour l’ensemble des pays-membres, cette politique monétaire risque d’être « trop laxiste » pour certains et « trop restrictive » pour d’autres.

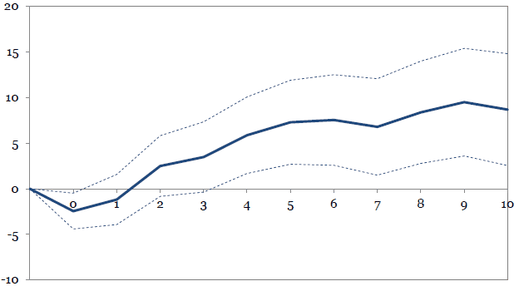

Jordà et alii isolent ainsi les variations exogènes des taux d’intérêt de court terme associées aux régimes de change administrés. Aux fréquences des cycles d’affaires, ils décèlent la présence d’un mécanisme liant les taux d’intérêt à court terme, le prêt hypothécaire et les prix immobiliers. Les taux d’intérêt à long terme réagissent aux taux de court terme, ce qui affecte alors le coût du crédit hypothécaire. En réponse à l’assouplissement des conditions monétaires et donc à une réduction du coût du crédit hypothécaire, le prêt hypothécaire croît. La hausse des prix immobiliers augmente la valeur des collatéraux et par là que la capacité et la volonté des banques à prêter davantage. Les conditions monétaires accommodantes sont précisément à l’origine des booms du crédit hypothécaire et des prix immobiliers et cette causalité s’est renforcée après la Seconde Guerre mondiale : le prêt hypothécaire et des prix immobiliers sont devenus plus sensibles aux variations des conditions monétaires.

Enfin, les trois auteurs mettent en évidence un lien étroit entre, d’un côté, le crédit hypothécaire et les booms des prix immobiliers et, de l’autre, l’instabilité financière. Au cours des 140 années de l’histoire économique moderne, les booms du crédit hypothécaire et des prix immobiliers ont été intimement associés à une forte probabilité de crises financières. De nouveau, la relation s’est renforcée après la Seconde Guerre mondiale.

Les autorités monétaires ne peuvent donc poursuivre un objectif de stabilisation macroéconomique sans prendre en compte ses répercussions sur les marchés du crédit et la stabilité financière. Même si l’expérience historique suggère qu’il faut prendre au sérieux les conséquences potentiellement déstabilisatrices des faibles taux d’intérêt, Jordà et ses coauteurs jugent qu’il n’est pas certain qu’il faille forcément resserrer la politique monétaire. Si les banques centrales désirent assurer le maintien de la stabilité financière tout en maintenant une politique monétaire accommodante pour stimuler l’activité, il est préférable qu’elles adoptent également des mesures macroprudentielles.

Références

JORDÀ, Òscar, Moritz SCHULARICK & Alan M. TAYLOR (2014a), « The Great Mortgaging: Housing finance, crises, and business cycles », NBER, working paper, n° 20501, septembre.

JORDÀ, Òscar, Moritz SCHULARICK & Alan M. TAYLOR (2014b), « Betting the house », NBER, working paper, n° 20771, décembre.

/image%2F1455320%2F20160828%2Fob_7355b6_jesse-pinkman-illusio-3.jpg)