L’euro est certes la deuxième monnaie la plus utilisée au monde, il ne joue pas un rôle international plus important qu’il y a vingt ans, lors de son lancement. C’est ce que concluent Ethan Ilzetzki, Carmen Reinhart et Kenneth Rogoff (2020) en poursuivant l'un de leurs précédents travaux. D'après plusieurs indicateurs, mesurant notamment l’utilisation de l’euro comme monnaie d’ancrage pour les autres devises, comme référence pour les accords de taux de change ou encore comme devise pour libeller les transactions ou les actifs, l’euro représente une part bien plus faible que celle du dollar américain et cette part a été plutôt constante depuis 1999.

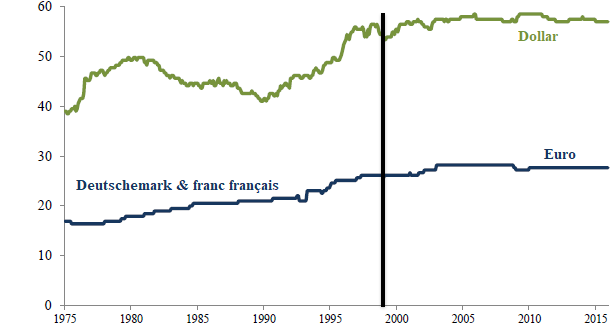

GRAPHIQUE 1 Pourcentage de pays utilisant l’euro ou le dollar ou ancrant leur monnaie sur l’une de ces deux devises (en %)

Par exemple, l’économie américaine n’est que 50 % plus importante que l’économie de la zone euro et pourtant deux fois plus de pays ont ancré leur monnaie sur le dollar que sur l’euro. La part des pays ayant adopté l’euro ou ayant ancré leur monnaie sur l’euro est passée de 26 % à 28 % et cette hausse correspond à l’ancrage sur l’euro des pays qui ont accédé au cours de la période à l’Union européenne et qui devraient à terme adopter l’euro (cf. graphique 1). Lorsque l’on prend en compte le poids des pays au sein de l’économie mondiale, il apparaît que la part de l’économie mondiale utilisant l’euro ou ayant ancré sa monnaie sur l’euro est passée de 25 % à 15 % entre le lancement de la monnaie unique et aujourd’hui, essentiellement en raison de la faiblesse de la croissance dans la zone euro dans le sillage de la crise financière mondiale ; si l’on fait abstraction de la zone euro, la part de l’économie mondiale ayant ancré sa monnaie sur l’euro n’est que de 3,5 % (cf. graphique 2).

GRAPHIQUE 2 Pourcentage de pays utilisant l’euro ou le dollar ou ancrant leur monnaie sur l’une de ces deux devises (pondérés en fonction de leur PIB, en %)

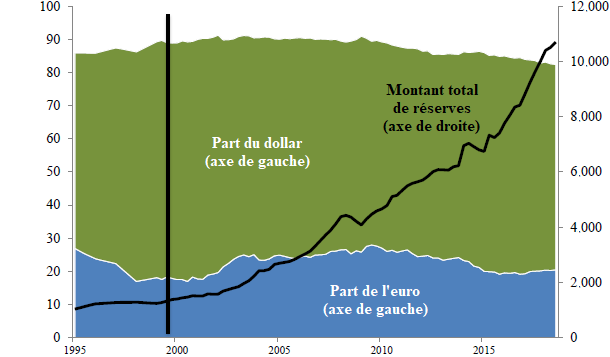

La part de l’euro dans les réserves de change des banques centrales est à peine plus élevée aujourd’hui qu’au lancement de la monnaie unique (cf. graphique 3). Depuis 1999, le montant total de réserves de change des banques centrales a été multiplié par huit, en passant de 1,2 à 11 milliards de dollars. Sur l’ensemble de la période, la part de l’euro tourne autour de 20 %. De plus, si le dollar est utilisé dans au moins 90 % des conversions de devises, c’est-à-dire dans quasiment la totalité d’entre elles, l’euro est utilisé dans 35 % dans conversions. Enfin, pour prendre un dernier indicateur, les pays en développement utilisent dix fois plus souvent le dollar que l’euro pour libeller leur dette externe.

GRAPHIQUE 3 Montant des réserves de change des banques centrales (en milliards de dollars) et leur composition (en %)

En fait, selon plusieurs indicateurs, l’euro ne joue pas un plus grand rôle que le deutschemark et le franc réunis. Il ne fait que consolider la zone deutschemark et la zone franc. Plus qu’une devise internationale, il constitue avant tout une devise régionale : il est utilisé en zone euro, dans le reste de l’Union européenne et dans certaines des anciennes colonies françaises (en l’occurrence, celles constituant la zone franc CFA), mais pas dans le reste du monde.

Ilzetzki et ses coauteurs ont ensuite cherché à expliquer l’incapacité de l’euro à jouer un rôle international plus important. Il est tout d’abord possible que la principale devise internationale, en l’occurrence le dollar, puisse avoir un monopole naturel, notamment en raison des effets de réseau : les pays ont intérêt à utiliser le dollar du fait même qu’il est massivement utilisé. Mais d’autres facteurs structurels ont pu aussi contribuer à limiter le développement de l’euro.

Il y a en premier lieu la faible intégration des marchés de la dette de la zone euro : ces derniers sont toujours fragmentés selon les frontières nationales. Surtout, une monnaie joue efficacement le rôle de devise internationale si elle fait preuve la stabilité et fournit de la sécurité, notamment lors des périodes de turbulences financières ou d’incertitude. Par exemple, les bons du Trésor américains jouent historiquement le rôle de valeurs refuges. Or, l’offre de titres publics libellés en euros qui sont considérés comme vraiment sûrs est limitée, comme l’a montré la crise de la dette souveraine entre 2010 et 2012 : une grande partie des titres publics de la zone euro ne sont pas considérés comme aussi sûrs que ceux émis par l’Allemagne ou les Etats-Unis.

En outre, la zone euro ne possède pas de centre financier de la stature de New York, Londres et Singapour, si ce n’est Londres elle-même ; les difficultés de Paris et Francfort à constituer des centres financiers d’envergure tiendraient au niveau jugé excessif de leur fiscalité et de leurs réglementations ; l’Union européenne a un poids géopolitique limité, notamment du fait de sa dépendance militaire vis-à-vis des Etats-Unis [Cœuré, 2019] ; enfin, dans la mesure où l’avenir de la finance est étroitement lié à la technologie, le fait que l’Europe joue un rôle bien moins important que les Etats-Unis et la Chine dans la recherche technologique limite aussi le développement à long terme de l’euro comme devise internationale. Tous ces facteurs constituaient des obstacles au développement de l’euro comme monnaie internationale avant même que celui-ci soit lancé ; mais les événements même qui ont eu cours au sein de la zone euro après l’unification monétaire ont également fait obstacle à son essor.

En se focalisant sur l’histoire monétaire de la zone euro, Ilzetzki et ses coauteurs montrent que celle-ci peut être divisée en deux périodes. Au cours de la première période, celle de la « Bundesbank plus » associée aux présidences de Duisenberg et de Trichet, la BCE a donné un poids excessivement élevé à la stabilité macroéconomique de l’Allemagne et, en conséquence, un poids insuffisant au reste de la zone euro pour prendre ses décisions. La BCE semble en effet avoir réagi comme aurait réagi à sa place la Bundesbank : elle a quasiment suivi une règle de Taylor appliquée à l’Allemagne pour prendre ses décisions de politique monétaire. Cette focalisation excessive sur les conditions macroéconomiques en vigueur en Allemagne a contribué à la montée de déséquilibres macrofinanciers dans le reste de la zone euro, ceux-là même qui ont été à l’origine de la crise de l’euro.

Au cours de la seconde période, celle du « whatever it takes », qui débute à partir du milieu de l’année 2012 et qui correspond à la présidence de Draghi, la BCE semble avoir cherché à faire de son mieux pour remplir son mandat ; Ilzetzki et ses coauteurs estiment notamment qu’elle a été proche de suivre une règle de Taylor appliquée cette fois-ci à l’ensemble de la zone euro. Mais cela ne lui a été possible qu’en jouant avec les limites de son mandat et en adoptant ce qui certains qualifient de « politique quasi-budgétaire » : elle a mis en œuvre un large programme d’assouplissement quantitatif, mais celui-ci ne constitue qu’un « second best », les auteurs considérant que la meilleure solution aurait consisté à émettre des eurobonds ; elle a directement soutenu le prêt bancaire au secteur privé, ce qui s’apparente à des subventions transnationales et implique des choix dans l’allocation des ressources qui sont traditionnellement du ressort d’une autorité budgétaire.

En définitive, Ilzetzki et ses coauteurs estiment que le manque de cohérence dans la politique monétaire de la BCE a contribué à empêcher l’euro de jouer un plus grand rôle à l’international, mais qu’il a eu des effets encore plus pernicieux sur l’économie de la zone euro. Pour surmonter cette incohérence et ainsi permettre de renforcer aussi bien la stabilité macroéconomique de la zone euro que le rôle de devise internationale de l’euro, il faudrait procéder à d’amples changements institutionnels au sein de la zone euro.

Pour Ilzetzki et ses coauteurs, le destin futur de l’euro, en tant que monnaie régionale ou en tant que devise internationale au plus grand rôle, dépend peut-être de ce qui se passera en Asie. En effet, si la domination du dollar s’est poursuivie, c’est notamment parce qu’elle a été confortée par l’essor de des pays asiatiques utilisant le dollar, mais rien ne certifie que ces pays continueront à utiliser ce dernier. En décembre 2015, les autorités chinoises ont annoncé qu’elles réduisaient le poids du dollar dans le panier de devises auquel le renminbi est ancré. L’euro pourrait jouer un rôle international plus actif si la Chine ancrait davantage sa monnaie sur l’euro et si d’autres pays asiatiques faisaient de même. Cependant, Ilzetzki et ses coauteurs doutent que cela puisse accentuer durablement le rôle international de l’euro. En effet, le renminbi risque d’être davantage utilisé comme devise de transaction et d’ancrage à travers le monde, si bien qu’il pourrait rapidement détrôner l’euro comme principal concurrent au dollar [Prasad, 2016].

Références

PRASAD, Eswar (2016), Gaining Currency: The Rise of the Renminbi, Oxford University Press.

/image%2F1455320%2F20160828%2Fob_7355b6_jesse-pinkman-illusio-3.jpg)