Plusieurs études ont montré que la réalité des pratiques de change (de facto) ne correspond pas forcément au régime de change (de jure) annoncé officiellement par les autorités monétaires. Par exemple, Guillermo Calvo et Carmen Reinhart (2002) ont constaté que le comportement des taux de change et des réserves de change de plusieurs pays qui déclaraient laisser leur monnaie flotter librement se distinguait peu de celui des pays qui déclaraient contrôler le flottement de leur monnaie, ce qui suggéraient qu’une grande partie des premiers ne laissaient pas aussi librement flotter leur monnaie qu’ils ne l’annonçaient. Carmen Reinhart et Kenneth Rogoff (2004) estiment en outre qu’il faut prendre en compte le taux sur le marché des changes parallèle pour jauger du degré de flexibilité exact des taux de change ; c’est crucial dans le cas des pays émergents aujourd’hui comme dans le cas des pays développés, en particulier européens, durant l’ère de Bretton Woods. En effet, lorsque les primes de change sont élevées sur le marché parallèle, le taux de change de ce dernier offre une meilleure indication de l’orientation sous-jacente de la politique monétaire que le taux de change officiel (qui est souvent ancré sur une autre devise). Pour cette raison, les régimes de change de facto ne sont jamais aussi rigides que ne l’annoncent les autorités monétaires.

GRAPHIQUE 1 Géographie des régimes de taux de change en 1950

En étudiant un échantillon de 194 pays pour la période s’étalant entre 1946 et 2016, Ethan Ilzetzki, Carmen Reinhart et Kenneth Rogoff (2017) constatent que la littérature a surestimé l’adoption de régimes de change plus souples après la fin du système de Bretton Woods ; le fait que le FMI classe depuis 2007 les pays-membres de la zone euro comme ayant des taux de change flottants a notamment contribué à fausser la perception des choses. En fait, les régimes de flexibilité limitée restent majoritaires. En effet, les taux de change peu flexibles concernent environ 80 % de l’ensemble des pays et environ la moitié du PIB mondial ; le décalage entre ces deux chiffres s’explique par le fait que certaines des économies les plus riches laissent librement flotter leur monnaie et que les plus grands pays émergents ont récemment adopté des régimes de flottement contrôlé. En outre, si l’on compare aux années du système de Bretton Woods, les régimes intermédiaires sont plus fréquents. Les ancrages de jure et les bandes étroites annoncées sont moins communes aujourd’hui. Les effondrements de devise qui accompagnent les épisodes de forte inflation sont également moins fréquents en ce début de vingt-et-unième siècle ; mais au lieu de considérer comme beaucoup que ces situations relèvent du flottement libre, Ilzetzki et ses coauteurs préfèrent parler de « chute libre ». Au final, ils notent que de plus en plus de pays ont adopté un flottement contrôlé et que le flottement libre n’est toujours adopté que par une poignée de pays.

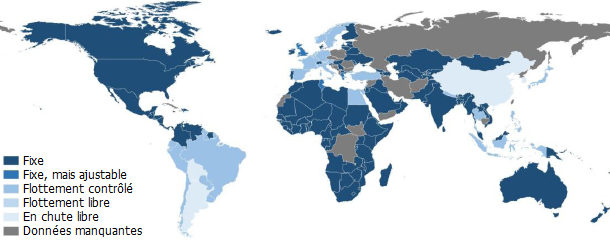

GRAPHIQUE 2 Géographie des régimes de taux de change en 2015

Ilzetzki et ses coauteurs montrent aussi que le dollar américain est au moins aussi dominant aujourd’hui en tant que devise de réserve et de référence qu’il l’a été dans les premiers temps de l’ère de Bretton Woods. Il reste la principale devise sur laquelle les pays ancrent leur monnaie. Selon certains indicateurs, le dollar est même encore plus utilisé aujourd’hui qu’il y a 70 ans. L’euro est certes la deuxième devise la plus utilisée au monde, mais loin derrière le dollar. L’introduction de la monnaie unique a consolidé la zone franc et la zone deutschemark, mais la progression de l’usage de l’euro dans le monde semble avoir atteint un palier ces dernières années. Selon certains indicateurs, son importance dans le monde pourrait même avoir décliné, avec la décroissance de la part de la zone euro dans la production mondiale. Aucune devise, même le renminbi, ne concurrence toutefois pour l’instant l’euro. En effet, malgré le rôle de plus en plus important de la Chine dans la production et les échanges mondiaux, sa devise reste trop liée au dollar.

Les données relatives aux restrictions de change que compilent Ilzetzki et ses coauteurs confirment l’approfondissement de l’intégration des marchés de capitaux depuis les années 1940. En 1946, environ 70 % des pays indépendants avaient soit un taux de change dual, soit un taux de change multiple, soit des marchés de change parallèles actifs avec de substantielles primes de change. En 2016, la part s’élevait à environ 20 %, malgré une forte hausse depuis 2014. Toutefois, l’approfondissement de l’intégration des marchés de capitaux ne s’est pas opéré de façon régulière ; elle s’est par exemple stoppée entre la fin des années 1960 et le milieu des années 1990, avant de reprendre à un rythme soutenu.

Enfin, Ilzetzki et alii suggèrent que l’accumulation record de réserves de change après 2002 s’explique par la volonté de plusieurs pays de stabiliser leurs taux de change dans un environnement où les marchés des capitaux sont de plus en plus intégrés. D’une certaine façon, les réserves ont joué le rôle de substitut aux contrôles de capitaux. En outre, les actifs de réserve sont toujours émis dans leur majorité par les Etats-Unis, si bien que la situation est propice à l’apparition d’un dilemme à la Triffin. Mais à la différence de l’époque de Bretton Woods, celui-ci ne résulte pas de la demande de réserves émanant des autres pays développés, mais de celle émanant des pays émergents. Le désir de stabiliser les taux de change a pu contribuer à ce phénomène. Enfin, Ilzetzki et ses coauteurs notent que le numéraire pour les réserves n’est plus lié à une offre d’or en faible progression comme durant les années 1970, mais à une offre de biens et services américains en faible progression.

Références

/image%2F1455320%2F20160828%2Fob_7355b6_jesse-pinkman-illusio-3.jpg)