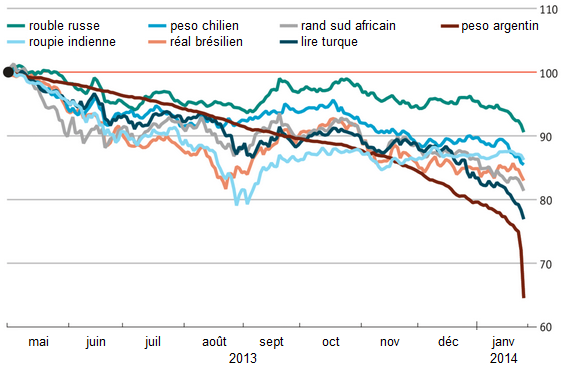

Le 22 mai 2013, Ben Bernanke, alors président de la Réserve fédérale des Etats-Unis, a pour la première fois fait référence à une prochaine réduction (tapering) des achats d’actifs de la Fed. Ce discours a été suivi par un puissant resserrement des conditions de financement des pays émergents. Les médias se sont particulièrement focalisés sur les « cinq fragiles » (fragile five) : l’Afrique du Sud, le Brésil, l’Inde, l’Indonésie et la Turquie. Tous ces pays connurent une dépréciation de leur devise, une contraction de leurs réserves de change et une forte volatilité de leurs valeurs financières. Parmi les « cinq fragiles », l’Afrique connut la plus forte dépréciation de sa devise, la Turquie subit le plus ample effondrement boursier et l’Indonésie connut les plus grandes pertes en termes de réserves de change. Globalement, l’Inde a été l’un des pays les plus affectés. Entre le 22 mai fin août 2013, son taux de change s’est déprécié de 18 %, ses primes de risque sur les obligations se sont élevées et ses cours boursiers se sont effondrés. La réaction des marchés était tellement puissante que la presse décrivait l’Inde au bord d’une puissante crise financière et qu’elle anticipait l’assistance du FMI.

GRAPHIQUE Taux de change avec le dollar (en indices, base 100 le 1er mai 2013)

source : The Economist

Barry Eichengreen et Poonam Gupta (2014) avaient observé comment le taux de change, les réserves de devises et les cours boursiers dans les pays émergents ont évolué entre avril et août 2013 pour déterminer comment ces variables avaient réagi aux annonces d’un éventuel tapering. Ils constatèrent que les pays qui laissèrent leur taux de change réel s’apprécier et leur déficit courant se creuser lorsque la Fed mit en œuvre son programme d’assouplissement quantitatif subirent le plus fort impact. La force de l’impact dépendait également de la taille et de la liquidité des marchés financiers : les pays qui ont les marchés financiers les plus grands et les plus liquides ont subi les plus fortes pressions sur leur taux de change, leurs réserves de change et leurs cours boursiers lorsque la Fed commença à soulever l’éventualité d’un tapering, ce qui suggère que les investisseurs financiers sont mieux capables de rééquilibrer leurs portefeuilles lorsqu’un pays a un marché financier large et liquide.

Kaushik Basu, Barry Eichengreen et Poonam Gupta (2014) se sont alors penchés sur le cas de l’Inde. En effet, l’Inde est l’un des pays émergents dont les marchés financiers sont les plus larges et liquides, ce qui en fit une cible facile pour les investisseurs financiers désireux de rééquilibrer leurs marchés financiers et se défaire des titres émis par les pays émergents. En outre, l’Inde connut les plus amples entrées des capitaux dans les années qui précédèrent les annonces du tapering. Durant la période de l’assouplissement quantitatif, l’Inde a laissé son taux de change s’apprécier et son déficit courant se creuser, passant de 1 % du PIB en 2006 à presque 5 % du PIB en 2013. Elle a également connu des déséquilibres internes avec l’aggravation de son déficit budgétaire et une inflation d’environ 10 %, malgré une politique monétaire de plus en plus restrictive : le taux directeur était élevé, passant de 3,25 % en décembre 2009 à 8,5 % en décembre 2012. Le récent ralentissement de la croissance indienne a mis particulièrement en évidence ces vulnérabilités domestiques. Ainsi, l’Inde s’est retrouvée de plus en plus vulnérable à un choc, alors même que la marge de manœuvre dont disposaient ses autorités publiques s’est réduite.

Les autorités indiennes adoptèrent plusieurs mesures en réponse aux turbulences provoquées par les annonces de la Fed. Elles sont intervenues sur le marché des change, relevèrent leurs taux directeurs, encouragèrent les entrées de capitaux, ouvrirent une ligne de swap avec la banque du Japon, taxèrent les importations d’or et imposèrent des restrictions sur les sorties de capitaux.

Basu et ses coauteurs ont cherché à déterminer empiriquement l’efficacité de ces différentes mesures. Celles-ci semblent n’avoir été que d’une aide limitée pour stabiliser les marchés financiers. Au contraire, certaines d’entre elles, notamment celles visant à restreindre les sorties de capitaux, sapèrent davantage la confiance des investisseurs et se révélèrent contreproductives en stimulant en fait la sortie des capitaux. La forte hausse des taux directeurs n’a pas été accompagnée d’explications de la part de la banque centrale et elle n’a pas été compensée par d’autres mesures visant à stimuler une activité indienne déprimée, si bien qu’elle ne rassura pas les marchés.

Pour Basu et alii, les choix auxquels font face les autorités publiques lors d’un rééquilibrage mondial des portefeuilles ne sont pas faciles. Elles peuvent toutefois chercher à contenir l’accumulation de vulnérabilités en période d’expansion, à contenir l’appréciation de leur devise et à se constituer une marge de manœuvre. Lors des épisodes de fuites des capitaux, elles doivent veiller à maintenir la confiance des marchés, notamment en adoptant une stratégie de communication claire et en évitant de chercher à restreindre les sorties de capitaux. Concernant les entrées de capitaux, les autorités publiques doivent encourager les afflux de capitaux de long terme, mais décourager les afflux de capitaux de court terme.

Références

BASU, Kaushik, Barry EICHENGREEN & Poonam GUPTA (2014), « From tapering to tightening: The impact of the Fed’s exit on India », Banque mondiale, policy research working paper, n° 7071, octobre.

EICHENGREEN, Barry, & Poonam GUPTA (2014), « Tapering talk: The impact of expectations of reduced Federal Reserve security purchases on emerging markets », Banque mondiale, policy research working paper, n° 6754.

/image%2F1455320%2F20160828%2Fob_7355b6_jesse-pinkman-illusio-3.jpg)