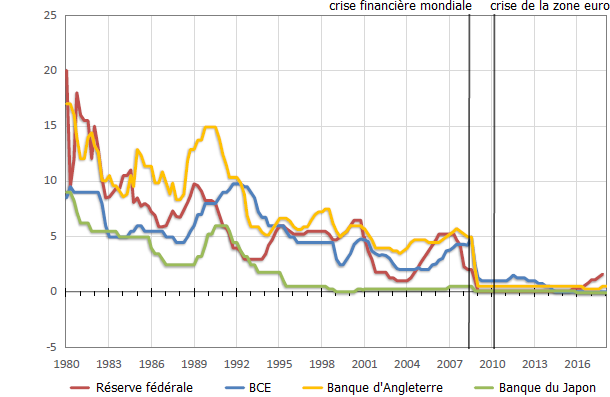

Suivant une tendance baissière depuis les années quatre-vingt, les taux d’intérêt réels mondiaux ont atteint ces dernières années des niveaux historiquement faibles dans les pays développés. Les taux directeurs des principales banques centrales des pays développés sont proches de zéro et certains ont même été fixés en territoire négatif (cf. graphique 1). Et pourtant, l’inflation est restée particulièrement faible dans les pays développés, ce qui suggère que le taux d’intérêt naturel, c’est-à-dire le taux d’intérêt réel qui prévaudrait si la production était à son potentiel, est lui-même faible. Cette situation n’est pas sans inquiéter les responsables de la politique monétaire et d’intriguer les universitaires.

GRAPHIQUE 1 Taux directeurs des principales banques centrales des pays développés (en %)

Lors d’un discours prononcé à une conférence du FMI en 2013, Larry Summers (2015) a indiqué y voir la manifestation de qu’il qualifie de « stagnation séculaire », c’est-à-dire d’un manque chronique de demande maintenant la production en-deçà de son potentiel. D’autres explications ont été évoquées, allant dans le sens ou non de la thèse de la stagnation séculaire : les pays producteurs de pétrole et les pays émergents d’Asie ont pu exporter un excès d’épargne dans le reste du monde, notamment en raison du sous-développement de leur système financier domestique [Bernanke, 2005] ; il peut y avoir un manque d’opportunités d’investissement, notamment en raison d’un essoufflement de l’innovation [Gordon, 2012] ; la demande d’actifs sûrs a pu augmenter, exposant les économies au risque de plonger dans une « trappe à sûreté » [Caballero et Farhi, 2018 ; Caballero et alii, 2015] ; la crise financière mondiale a pu laisser de profonds stigmates sur l’activité, notamment un imposant un lent processus de désendettement [Lo et Rogoff, 2015].

Afin d’éclairer ce débat, Pierre-Olivier Gourinchas et Hélène Rey (2019) ont analysé ces conditions inhabituelles d’un point de vue séculaire, en utilisant les données sur la consommation, la richesse et les rendements d’actifs. En l’occurrence, ils se sont particulièrement appuyés sur les contributions de qu’ont réalisé en histoire macroéconomique Thomas Piketty et Gabriel Zucman (2014) et Jordà et alii (2016). Adapter une perspective historique longue leur paraît en effet nécessaire : James Hamilton et alii (2016) notaient déjà, à partir d’un échantillon de 17 pays, que les taux d’intérêt réels fluctuent fortement au cours du temps et qu’ils avaient déjà atteint de très faibles niveaux par le passé.

Après avoir décomposé les fluctuations du ratio consommation sur richesse sur de longues périodes temps, Gourinchas et Rey constatent que les variations de ce ratio anticipent les variations subséquentes du taux d’intérêt réel mondial sans risque (cf. graphique 2). En outre, leur analyse suggère que les chocs macroéconomiques et financiers constituent des déterminants importants des taux d’intérêt réels mondiaux. Du côté macroéconomique, ces derniers sont particulièrement affectés par les forces structurelles que constituent la croissance de la productivité et la démographie. Du côté financier, les taux d’intérêt réels de court terme semblent fortement affectés par les cycles de boom et d’effondrement financiers.

GRAPHIQUE 2 Ratio consommation sur richesse aux Etats-Unis, Royaume-Uni, Allemagne et France

Les chutes significatives du ratio consommation sur richesse se sont produites à la veille de crises financières mondiales, en l’occurrence durant les années vingt et les années deux mille. Lors de ces booms, la richesse privée s’est accrue à un rythme rapide, c’est-à-dire bien plus vite que la consommation, si bien que le ratio consommation sur richesse privée s’est mécaniquement réduit. La richesse explose en l’espace de quelques années, alimentée par la hausse du levier d’endettement et de la hausse de l’appétit pour le risque.

Lors de l’effondrement qui se produit dans le sillage des crises financières mondiales, l’appétit pour le risque s’évapore, les prix d’actifs s’écroulent, et les différents agents, c’est-à-dire aussi bien les entreprises et les ménages que les administrations publiques, cherchent à se désendetter. Au cours de ces épisodes, l’épargne désirée augmente fortement et cette hausse de l’épargne désirée déprime puissamment les taux d’intérêt réels sans risque. Cette dynamique se trouve renforcée par l’affaiblissement du secteur bancaire et le resserrement de la réglementation financière qui contraignent davantage le prêt à destination du secteur réel.

Dans le sillage de la Grande Dépression des années trente, les taux d’intérêt réels étaient restés déprimés pendant une longue période de temps. Les estimations que réalisent Gourinchas et Rey à partir de l’évolution du ratio consommation sur richesse les amènent à conclure que le taux d’intérêt réel mondiale est susceptible de rester faible, voire négatif, durant une période prolongée. Selon leur scénario de base, le taux d’intérêt réel de court terme à moyen terme devrait être de -2,35 % aux Etats-Unis entre 2015 et 2025 et de -3,1 % pour les économies combinées des Etats-Unis, du Royaume-Uni, de l’Allemagne et de la France. Ils en concluent que la probabilité que ces économies soient de nouveau contraintes par la borne inférieure effective reste élevée : toute nouvelle récession va amener les banques centrales à réduire leurs taux sans que l’activité s’en trouve suffisamment stimulée pour ramener rapidement l'économie au plein emploi.

Références

SUMMERS, Lawrence H. (2015), « Have we entered an age of secular stagnation? », in FMI, IMF Economic Review, vol. 63.

/image%2F1455320%2F20160828%2Fob_7355b6_jesse-pinkman-illusio-3.jpg)