Avant 2008, la conduite de la politique monétaire paraissait relativement simple : les banques centrales avaient pour seul objectif une faible inflation et elles atteignaient celui-ci en faisant varier leurs taux directeurs. Lorsqu’une insuffisance de la demande entraîne une hausse du chômage et génère des pressions déflationnistes, la banque centrale diminue son taux d’intérêt pour inciter les banques à diminuer les leurs et à prêter davantage ; l’assouplissement des conditions de financement incite les agents privés à s’endetter et à dépenser, notamment en biens durables, ce qui stimule l’activité, la création d’emplois, et réduit les tensions déflationnistes.

Malheureusement, comme l’ont rappelé la décennie perdue du Japon ou plus récemment la Grande Récession, la présence de la borne inférieure zéro (zero lower bound) limite fortement la capacité des autorités monétaires à réduire les taux d’intérêt nominaux à court terme face à un choc de demande. En 2008 et 2009, les banques centrales ont dû ramener leurs taux directeurs au plus proche de zéro, mais cet assouplissement n’a pas suffi pour stabiliser l’activité et restaurer le plein emploi ; la crise financière mondiale fut si violente qu’une règle de Taylor classique aurait alors recommandé des taux nominaux négatifs. En outre, puisque la récession coïncidait avec l’éclatement de bulles d’actifs, le système bancaire ne pouvait plus jouer efficacement son rôle d’intermédiaire financier, si bien que les taux d’intérêt de marché se déconnectèrent des taux directeurs, privant la politique monétaire d’un de ses canaux de transmission traditionnels. Les économies risquaient alors de basculer dans la déflation et celle-ci aurait alimenté un véritable cercle vicieux : la chute des prix dans un contexte de taux d’intérêts nominaux nuls pousse fortement les taux d’intérêt réels à la hausse, ce qui aggrave en retour les pressions déflationnistes et la récession.

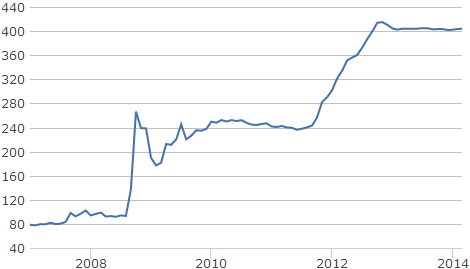

GRAPHIQUE 1 Actif de la Fed (en milliards de dollars)

Contraintes par la borne du zéro, les banques centrales ont dû alors adopter des mesures « non conventionnelles » pour stimuler davantage l’activité. L’une d’entre elles est la pratique du forward guidance consistant pour la banque centrale à jouer, via ses communications, sur les anticipations des agents. Les banques centrales ont également procédé à des achats d’actifs à grande échelle (large scale asset purchases), ce que l'on appelle plus communément un « assouplissement quantitatif » (quantitative easing). Ces achats peuvent aussi bien porter sur des actifs privés que sur des titres publics. Par exemple, en novembre 2008, la Fed annonça des achats de titres adossés sur des créances hypothécaires pour un montant s’élevant à 600 milliards de dollars. En mars 2009, elle étendit ses achats aux titres du Trésor de plus long terme. Le total des achats s’est élevé à 1750 de milliards de dollar, soit un montant représentant le double de l’actif de la Fed avant 2008. Le 3 novembre 2010, la Fed lança un deuxième assouplissement quantitatif au terme duquel elle ferait l’acquisition de titres du Trésor de long terme pour un montant s’élevant à 600 milliards de dollars. La Réserve fédérale annonça un troisième assouplissement quantitatif le 13 septembre 2012 qui l’amènerait à acheter chaque mois l’équivalent de 40 milliards de dollars en titres adossés sur prêts hypothécaires. Le 12 décembre 2012, ce montant est porté à 85 milliards par mois. Avec la poursuite de la reprise de l’activité, la banque centrale annonça en 2013 un ralentissement (tapering) dans les achats d’actifs. Au fil des années, ces divers achats ont contribué à fortement accroître la taille du bilan de la Fed (cf. graphique 1). La Banque d’Angleterre a également procédé à des programmes d’assouplissement quantitatif à partir de septembre 2009 et ceux-ci ont aussi conduit à fortement gonfler son bilan (cf. graphique 2).

GRAPHIQUE 2 Actif de la Banque d’Angleterre (en milliards de livres sterling)

Le principal objectif de ces achats d’actifs est de réduire plus amplement les taux d’intérêt à long terme de façon à faciliter l’emprunt des ménages et des entreprises pour stimuler la demande agrégée et l’activité économique réelle. Les achats d’actifs sont susceptibles d’influencer les taux d’intérêt de long terme via plusieurs canaux de transmission. La littérature théorique met particulièrement l’accent sur le « canal de rééquilibrage des portefeuilles » (portfolio balance channel). Celui-ci suppose qu’il n’y a pas de parfaite substituabilité entre les titres dans les portefeuilles des investisseurs financiers, si bien que les variations dans l’offre d’un actif affecte son rendement et celui des actifs similaires, ce qui amène les investisseurs privés à modifier la composition de leurs portefeuilles. Par exemple, les achats de titres du Trésor de long terme auxquels procèdent la banque centrale réduisent les rendements de ces titres et pousse les investisseurs à détenir d’autres actifs, ce qui réduit également le rendement de ces derniers et accroît leur prix. La baisse des rendements et la hausse des prix d’actifs assouplissent les conditions de financement, tandis que les détenteurs d’actifs peuvent réaliser des plus-values. Si les ménages consomment davantage ou si les entreprises investissent davantage, alors la demande globale augmente et l'activité s'en trouve stimulée. La littérature a également suggéré l’existence d’un « canal du signalement » (signaling channel) : les achats d’actifs signalent aux participants de marché que la banque centrale désire maintenir ses taux d’intérêt à un faible niveau pour une période prolongée [Bauer et Rudebusch, 2011]. Puisqu’en procédant à de tels achats la banque centrale s’expose à d’éventuelles pertes, ils signalent son engagement à ne pas relever ses taux prochainement. En anticipant de faibles taux d’intérêt de court terme à l’avenir, les participants de marché réduisent les taux d’intérêt de long terme qu’ils exigent, ce qui stimule à nouveau l'investissement.

Les études empiriques tendent à montrer que les achats d’actifs ont effectivement conduit à une baisse des taux d’intérêt de long terme, notamment en réduisant les primes de terme [Gagnon et alii, 2011 ; D’Amico et alii, 2012 ; Hamilton et Wu, 2012 ; Baumeister et Benati, 2013]. Elles ont également suggéré que ces mesures non conventionnelles avaient conduit à une accélération de la croissance et de l’inflation [Baumeister et Benati, 2013]. En l'occurrence, Martin Weale et Tomasz Wieladek (2014) ont analysé l’impact des achats d’obligations publiques par la Fed et la Banque d’Angleterre sur le PIB réel et l’indice des prix à la consommation des Etats-Unis et du Royaume-Uni. Puisqu’elle porte sur la période comprise entre 2009 et 2013, leur étude a l’avantage de prendre plus de recul que les précédentes pour évaluer l’impact des mesures non conventionnelles adoptées par les deux banques centrales lors de la Grande Récession. Selon leurs estimations, les achats d’actifs ont un effet statistiquement significatif sur le PIB réel, puisque des achats représentant 1 % du PIB conduisent, d’une part, à une hausse du PIB réel de 0,36 % aux Etats-Unis et de 0,18 % au Royaume-Uni et, d’autre part, à une hausse de l’indice des prix à la consommation de 0,38 % aux Etats-Unis et de 0,3 % au Royaume-Uni.

Weale et Wielade poursuivent leur analyse en identifiant les canaux de transmission empruntés par la politique non conventionnelle de la Fed et de la Banque d’Angleterre. Aux Etats-Unis, les achats d’actifs diminuent les rendements sur les obligations à long terme et le taux de change réel, ce qui suggère que le canal de rééquilibrage des portefeuilles joue un rôle essentiel dans la transmission de cette politique monétaire non conventionnelle à l’économie américaine. Au Royaume-Uni, ce sont les futures de taux d’intérêt et les indicateurs d’incertitude sur les marchés financiers qui sont les plus affectés par les achats d’actifs, ce qui suggère que ces derniers influencent essentiellement l’économie britannique via le canal du signalement.

Ces résultats suggèrent que les achats d’actifs peuvent se révéler efficaces pour stabiliser la production et les prix. Ils ont en effet soutenu la reprise de l’activité économique aux Etats-Unis et au Royaume-Uni. La BCE s’est jusqu’à présent refusée d’adopter un programme d’assouplissement quantitatif, malgré une croissance économique durablement plus dégradée en zone euro qu’outre-Atlantique et qu’outre-Manche. L’extrême faiblesse de l’inflation en zone euro, qui rend plus probable le basculement dans une trappe déflationniste, a récemment poussé la BCE à ne plus exclure les achats d’actifs comme option pour ramener le taux d’inflation à sa cible. Toutefois la banque centrale ne s’est dite prête à adopter de telles mesures que si les chiffres de l’inflation se dégradaient davantage. Selon les estimations d’Eurostat publiées hier, le taux d’inflation annuel de la zone euro se serait élevé à 0,7 % en avril, après avoir atteint 0,5 % en mars. Cette légère accélération pourrait inciter la BCE à opter pour le statu quo. Or, non seulement le taux d’inflation reste éloigné de sa cible, ce qui pourrait conduire à une déstabilisation des anticipations d’inflation et nuire à la crédibilité de la banque centrale, mais plusieurs pays-membres ont d’ors et déjà basculé dans la déflation et, en ce qui concerne le reste de la zone euro, même une très faible inflation (lowflation) est susceptible de générer des dynamiques de déflation par la dette.

Références

BAUER, Michael, & Glenn RUDEBUSCH (2011), « The signaling channel for Federal Reserve bond purchases », Federal Reserve of San Francisco, working paper, n° 2011-11, avril.

BAUMEISTER, Christiane, & Luca BENATI (2013), « Unconventional monetary policy and the Great Recession: Estimating the macroeconomic effects of a spread compression at the zero lower bound », in International Journal of Central Banking, vol. 9, n° 2.

D’AMICO, Stefania, William ENGLISH, David LOPEZ-SALIDO & Edward NELSON (2012), « The Federal Reserve’s large-scale asset purchase programs: rationale and effects », in The Economic Journal, vol. 122, n° 564.

GAGNON, Joseph, Matthew RASKIN, Julie REMACHE & Brian SACK (2011), « The financial market effects of the Federal Reserve’s large-scale asset purchases », in International Journal of Central Banking, vol. 7, n° 10.

HAMILTON, James D., & Jing C. WU (2012), « The effectiveness of alternative monetary policy tools in a zero lower bound environment », in Journal of Money, Credit, and Banking, vol. 44, n° 1.

JOYCE, Michael, David MILES, Andrew SCOTT & Dimitri VAYANOS (2012), « Quantitative easing and unconventional monetary policy – An introduction », in The Economic Journal, vol. 122, n° 564.

/image%2F1455320%2F20160828%2Fob_7355b6_jesse-pinkman-illusio-3.jpg)