Suite à la Grande Récession, plusieurs études ont cherché à expliquer la faiblesse de la reprise. D’un côté, plusieurs auteurs, comme Moritz Schularick et Alan Taylor (2009) ou Stijn Claessens, Ayhan Kose et Marco Terrones (2011), mettent l’accent sur le rôle du crédit privé dans le retournement du cycle d’affaires et le profil de la reprise. Dans leur optique, les crises financières sont des booms du crédit qui finissent mal ; les crises qui éclatent alors tendent à avoir des répercussions durables sur l’économie. Lors de la crise, les agents privés se rendent compte que la valeur de leurs actifs est trop élevée et que le niveau d’endettement qu’ils considéraient jusqu’alors comme acceptable était bien trop élevé. Les entreprises et les ménages réduisent alors leurs dépenses pour tenter de nettoyer leurs bilans et d’ajuster leur niveau d’endettement. Or, ce processus pèserait sur la demande globale et contribuerait par là à freiner la reprise de l’activité. L'intervention de l'Etat apparaît alors nécessaire pour stimuler l'activité et faciliter le désendettement des agents privés.

D’un autre côté, plusieurs auteurs se sont focalisés sur la dette publique. Non seulement la profonde dégradation des finances publiques suite à la crise mondiale a conduit certains à douter de l’efficacité de la politique budgétaire, mais elle a également suscité des craintes quant à la soutenabilité de l’endettement public et des répercussions négatives que pourraient avoir les niveaux élevés de dette publique sur l’activité. Giancarlo Corsetti, Keith Kuester, Andre Meier et Gernot Mueller (2012) affirment par exemple que le multiplicateur budgétaire s’affaiblit lorsque le niveau de dette publique est élevé en raison de la hausse des primes de risque souverain. L’étude controversée de Carmen Reinhart et Kenneth Rogoff (2010), mais aussi l’analyse qu’ils ont réalisé aux côtés de Vincent Reinhart (2012) à partir de 26 épisodes de surendettement public ont toutes deux suggéré que la croissance économique tendait à ralentir lorsque la dette publique dépassait le seuil de 90 % du PIB. Même si l’on accepte ce résultat, le sens de la corrélation n’est pas clairement établi : est-ce le surendettement public qui freine la croissance ou bien le ralentissement de l’activité qui pèse sur les finances publiques et conduit par là à une hausse de la dette publique ?

Comme l’ont démontré les événements de la Grande Récession, il est toutefois difficile d’analyser séparément les risques bancaire et souverain. Dans certains pays, le renflouement des banques a fortement dégradé les finances publiques. Par exemple, en 2007, l’Espagne enregistrait un excédent budgétaire d’environ 2 % du PIB et la dette publique était inférieure à 40 % du PIB ; en 2012, cette dernière s’élevait à environ 90 % du PIB. A l’origine, seul le secteur privé accumulait des déséquilibres, mais ceux-ci ont fini par profondément déstabiliser les finances publiques. Ce qui était au départ une crise bancaire s’est transformé en crise de la dette souveraine. Dans d’autres pays comme la Grèce, la vulnérabilité semble se concentrer dans le bilan public. Dans les deux cas, la dégradation des perspectives économiques conduit à mettre en doute la solvabilité publique et les taux d’intérêt sur les titres publics tendent à augmenter. Non seulement l'Etat ne peut alors plus garantir la solvabilité des banques, mais les craintes que suscite son propre bilan se répercutent sur les banques qui détiennent des titres souverains, si bien qu’un cercle vicieux est alors à l’œuvre : le risque bancaire alimente le risque souverain, tout comme il est amplifié par ce dernier.

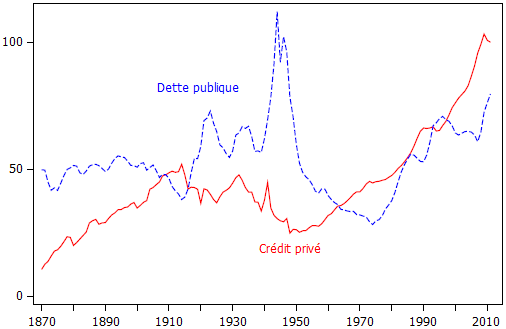

Considérant qu’il faut analyser conjointement les risques bancaire et souverain, Òscar Jordà, Moritz Schularick et Alan Taylor (2013) ont observé la relation à long terme entre le crédit privé et la dette souveraine. Pour cela, ils ont compilé les données annuelles relatives au crédit bancaire et à la dette publique dans 17 économies avancées pour la période s’étalant entre 1870 et 2011 ; ces pays représentaient ensemble au moins la moitié de la production mondiale.

GRAPHIQUE Dette publique et crédit bancaire au secteur privé non financier (en % du PIB)

source : Jordà et alii (2013)

Les auteurs observent ainsi l’évolution dans le temps de la dette publique et du crédit bancaire. La somme des deux a aujourd’hui atteint des niveaux historiquement sans précédents dans les économies occidentales. La Seconde Guerre mondiale s’est traduite par une envolée de l’endettement public : la dette publique atteignait en général plus de 100 % du PIB et, comme en Allemagne, au Japon et au Royaume-Uni, elle dépassait 200 % du PIB. Elle diminue ensuite pour atteindre dans les années soixante-dix un minimum, compris en général entre 30 et 40 % du PIB. La dette publique augmente ensuite régulièrement et elle atteint au sortir de la Grande Récession des niveaux qui n’avaient pas été observés depuis la Seconde Guerre mondiale. Pourtant, c’est bien la croissance de la dette privée, en l’occurrence des prêts bancaires, qui est à l’origine de l’essentiel de la forte augmentation du passif total des économies occidentales. Jusqu’à la Seconde Guerre mondiale, le crédit bancaire accordé au secteur non financier représentait en général 40 à 50 % du PIB. Il s’écroule avec la Grande Dépression et surtout avec la Seconde Guerre mondiale. Ce n’est que dans les années soixante-dix qu’il retrouve ses niveaux d’avant-guerre, puis grimpe les décennies suivantes pour atteindre très rapidement des niveaux sans précédents. Au final, il apparaît que l’expansion du crédit bancaire a été bien plus rapide que l’accumulation de dette publique, au point que les deux tiers de la récente augmentation de la dette totale proviennent du secteur privé. Si la dette publique représentait en 1928 et en 2007 à peu près le même niveau, en l’occurrence 60 % du PIB, le volume moyen d’actifs bancaires a par contre triplé entre les deux dates, ce qui témoigne de l'ampleur de la financiarisation des économies avancées ces dernières décennies.

Jordà et ses coauteurs observent ensuite les comportements du crédit bancaire et de l’endettement public au cours des cycles d’affaires. Si les expansions ont au cours du temps duré plus longtemps, le taux de croissance annuel moyen du PIB au cours des expansions a par contre eu tendance à diminuer : en moyenne, il était de 3,5 % avant la Première Guerre Mondiale, de 5,2 % durant l’entre-deux-guerres, de 4,3 % sous le régime de Bretton Woods et actuellement de 2,7 %. La durée moyenne de récession n’a toutefois pas varié. Ainsi, au cours du temps, les cycles économiques sont devenus plus durables et beaucoup plus intensifs en crédit. En effet, l’emprunt privé se révèle fortement procyclique, puisqu’il croît plus rapidement dans les expansions que durant les récessions, tandis que l’endettement public se révèle généralement contracyclique, puisqu’elle tend à augmenter plus rapidement lors des récessions que lors des récessions. Ce n’est seulement que sous le régime de Bretton Woods que la dette publique s’est significativement réduite. A long terme, les dettes bancaire et souveraine se montraient inversement corrélé, mais à partir des années soixante-dix elles tendent à s’accroître de concert. Par conséquent, le montant cumulé de la dette publique et du crédit privé a augmenté à un rythme sans précédents au cours des quatre dernières décennies.

Selon les trois auteurs, l’histoire ne soutient pas la thèse selon laquelle les turbulences financières naissent des difficultés budgétaires. Dans les économies avancées, l’instabilité financière est générée par le secteur privé. Le crédit privé apparaît en l’occurrence comme le meilleur indicateur avancé de crises financières : ces dernières tendent à être précédées par une accumulation rapide de dettes privées. Le crédit privé croît deux fois plus vite avant les récessions d’origine financière qu’avant des récessions normales, or les premières se révèlent bien plus douloureuses que les secondes. Une fois qu’un pays bascule dans une récession, que celle-ci ait ou non trouvé son origine dans une crise financière, la reprise sera plus lente si la récession fut précédée par une forte expansion du crédit privé. De son côté, la dette publique tend à diminuer en périodes d’expansions lorsque celles-ci finissent en crise financière. L’endettement public s’accélère par contre lors des récessions qui suivent une crise financière, en particulier si la crise suit une expansion du crédit. Ces divers résultats sont cohérents avec le récit des événements qui se sont produits durant la Grande Récession : à l’exception de la Grèce, la plupart des autres pays avancés ne présentaient pas de problèmes de dette publique ex ante ; la crise financière mondiale s’est par contre traduite par une dégradation des finances publiques en poussant les dépenses publiques à la hausse et les prélèvements obligatoires à la baisse.

Des niveaux élevés de dette publique importent toutefois pour la trajectoire des économies suite aux récessions. Un niveau élevé de dette publique ne se révèle dommageable pour l’activité économique que suite aux crises financières. Jordà et alii tendent ainsi à confirmer les résultats obtenus par Reinhart et alii (2012). En temps normal, que le niveau de dette publique soit élevé ou non, cela ne fait pas de différences. Mais si l’économie entre en récession suite à une crise financière alors même que le niveau de dette publique est élevé, alors les répercussions du désendettement du secteur privé s’en trouvent exacerbées. La récession se révèle alors plus douloureuse et la reprise plus longue. Jordà et ses coauteurs appellent au final à une politique budgétaire contracylique. En effet, sans marge de manœuvre budgétaire, l’Etat peut se révéler incapable de stabiliser l’activité lors des récessions qui font suite à un boom du crédit, si bien que l’économie risque alors de ne pas renouer rapidement avec la croissance et de connaître une faible reprise.

Références

SCHULARICK, Moritz, & Alan TAYLOR (2009), « Credit booms go wrong », in VoxEU.org, 8 décembre.

/image%2F1455320%2F20160828%2Fob_7355b6_jesse-pinkman-illusio-3.jpg)