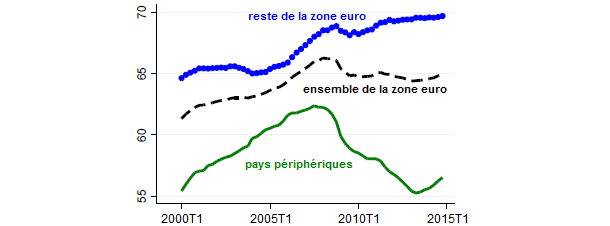

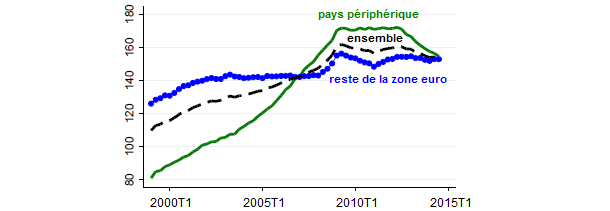

Depuis 2008, la zone euro a connu deux récessions : l’une dans le sillage de la crise financière mondiale et la seconde dans le sillage de la crise de la dette souveraine. Certains pays-membres, en particulier l’Espagne, la Grèce, l’Italie, l’Irlande et le Portugal, qualifiés régulièrement de « pays périphériques », en ont été tout particulièrement affectés ; d’autres, comme l’Allemagne, en ont été relativement épargnés. Ainsi, alors que la croissance était plutôt synchronisée avant-crise entre les deux régions, celles-ci connaissent une profonde divergence après 2008, que ce soit en termes de PIB réel ou de taux d’emploi (cf. graphiques 1 et 2). Les pays périphériques ont récemment connu une légère reprise, mais leur PIB est toujours inférieur de près de 10 % de leur niveau d’avant crise. Prise dans son ensemble, la zone euro est en passe de connaître une véritable « décennie perdue » : en 2015, la production de l’ensemble de la zone euro était toujours inférieure à son niveau de 2008.

GRAPHIQUE 1 PIB réel (en indices, base 100 en 2007)

source : Kuvshinov et alii (2015)

Dans la mesure où la plupart des pays-membres qui ont été les plus touchés par la crise sont ceux qui connurent un boom alimenté par le crédit avant qu’éclate la crise, leurs mauvaises performances s’expliquent, du moins en partie, par le désendettement de leurs résidents Avant la crise, la croissance annuelle du crédit s’élevait en moyenne à 13 % dans les pays périphériques ; elle était trois fois plus rapide que dans le reste de la zone euro. La crise financière mondiale est synchrone avec une contraction du crédit. Depuis 2009, la croissance du crédit est négative dans les pays périphériques.

GRAPHIQUE 2 Taux d’emploi des 15-64 ans (en %)

source : Kuvshinov et alii (2015)

Privés d’accès au crédit, les résidents des pays périphériques doivent nécessairement réduire leurs dépenses, notamment pour rembourser leur dette en cours. Ainsi, alors qu’elle connaissait un rapide essor avant la crise financière mondiale, la dette privée des pays périphériques a ensuite stagné, puis décliné (cf. graphique 3). Des auteurs comme Philippe Martin et Thomas Philippon (2014) ont particulièrement souligné l’impact qu’un tel désendettement peut avoir sur la croissance de la zone euro. Les économies les plus en difficulté représentent une part significative de la zone euro, soit environ un tiers du PIB de cette dernière. Un puissant processus de désendettement dans ces économies peut donc générer des pressions déflationnistes si la politique monétaire est incapable de les contenir. Or, justement, durant l’essentiel de l’après-crise, la politique monétaire de la BCE a été contrainte par la borne inférieure zéro. Les pressions déflationnistes peuvent alors accroître les taux d’intérêt réels, c’est-à-dire contribuer à réduire la demande globale et par là à freiner la croissance.

GRAPHIQUE 3 Dette du secteur privé (en % du PIB)

source : Kuvshinov et alii (2015)

Le graphique 4 représente le taux de change réel interne à la zone euro, normalisé à l’unité en 1999 et défini de telle manière que sa baisse corresponde à une appréciation pour les pays en difficulté : il s’est apprécié d’environ 8 % avant la crise, mais il a peu varié après. Au sein de la zone euro, les variations du taux de change réel résultent des dynamiques d’inflation se déroulant dans les deux régions. Avant la crise, les pays périphériques étaient marqués par une plus forte inflation que le reste de la zone euro. Mais la crise et la reprise qui l’a suivie ont été marquées par une faible inflation, aussi bien dans les pays les plus affectés par la crise que dans les autres.

GRAPHIQUE 4 Taux de change réel interne à la zone euro

source : Kuvshinov et alii (2015)

Dmitry Kuvshinov, Gernot Müller et Martin Wolf (2015) ont interprété ces divers faits au prisme d'un modèle à deux économies en se demandant pourquoi il n’y a pas eu de significatif ajustement des taux de change réels internes à la zone euro. Ils constatent que le désendettement dans une partie d’une union monétaire génère effectivement des pressions déflationnistes qui ne peuvent être contenues par la politique monétaire lorsqu’elle est contrainte par la borne inférieure zéro. Par conséquent, le taux de change réel ne réagit pas et la production s’effondre, en particulier dans les économies en désendettement.

Pour Kuvshinov et alii, ces constats font écho au « paradoxe de la flexibilité », tel qu’il a été formulé par Gauti Eggertsson et Paul Krugman (2012) dans un cadre d’économie fermée. Lorsque l’économie subit un puissant choc de désendettement, un accroissement de la flexibilité des prix et des salaires peut exacerber la récession en raison d’une dynamique de déflation par la dette à la Irving Fisher (1933). Comme les salaires et les prix nominaux chutent plus fortement que la dette nominale lorsque la demande globale s’effondre, la valeur réelle de la dette s’accroît, ce qui réduit à néant les efforts fournis pour réduire la dette. Kuvshinov et ses coauteurs montrent que ce mécanisme est également à l’œuvre en économie ouverte. Ils observent en effet qu’une plus grande flexibilité dans un ensemble de pays-membres peut amplifier les effets du choc dans l’ensemble de l’union monétaire. Les pressions déflationnistes s’accentuent, si bien que le taux de change réel a tendance à s’apprécier, accroissant à nouveau les pressions déflationnistes. Cependant, de tels effets pervers sont négligeables dans les petits économies ouvertes : dans leur cas, la borne inférieure zéro ne devient pas contraignante et la chute des prix domestiques entraîne une dépréciation du taux de change réel, ce qui stabilise l’économie.

Les conclusions auxquelles aboutissent Kuvshinov et ses coauteurs sont similaires à celles obtenus par Gauti Eggertsson, Andrea Ferrero et Andrea Raffo (2013) : les mesures visant à accroître la flexibilité des économies les plus frappées par la crise dans une union monétaire sont inefficaces, à moins qu’elles ne soient accompagnées par de puissantes mesures non conventionnelles pour assouplir davantage la politique monétaire une fois la borne inférieure zéro atteinte par les taux d’intérêt nominaux. Sinon, ces réformes structurelles risquent d’aggraver la récession et de compliquer le désendettement du secteur privé.

Références

FISHER, Irving (1933), « The debt deflation theory of great depressions », in Econometrica, vol. 1, n° 4. Traduction française, « La théorie des grandes dépressions par la dette et la déflation », in Revue française d’économie, vol. 3, n°3, 1988.

/image%2F1455320%2F20160828%2Fob_7355b6_jesse-pinkman-illusio-3.jpg)